Come riferisce il sito del Corriere della Sera, nella sua rubrica “Dataroom”, Milena Gabanelli ha svelato altri retroscena relativi al presidente Yonghong Li.

Mentre stava comprando il club di via Aldo Rossi da Finnvest per 740 milioni di euro il presidente del Milan è stato condannato a risarcire dei debiti con alcune banche, mettendo all’asta una sua società. L’ordine è arrivato dal tribunale del distretto di Futian: “Vendete all’asta il 2 febbraio” (data poi rinviata) la partecipazione (11,39%) che la cassaforte di Li possiede nella società di packaging Zhuhai Zhongfu, quotata alla Borsa di Shenzhen. Valore di circa 60 milioni, ma il ricavato andrà a risarcire le banche.

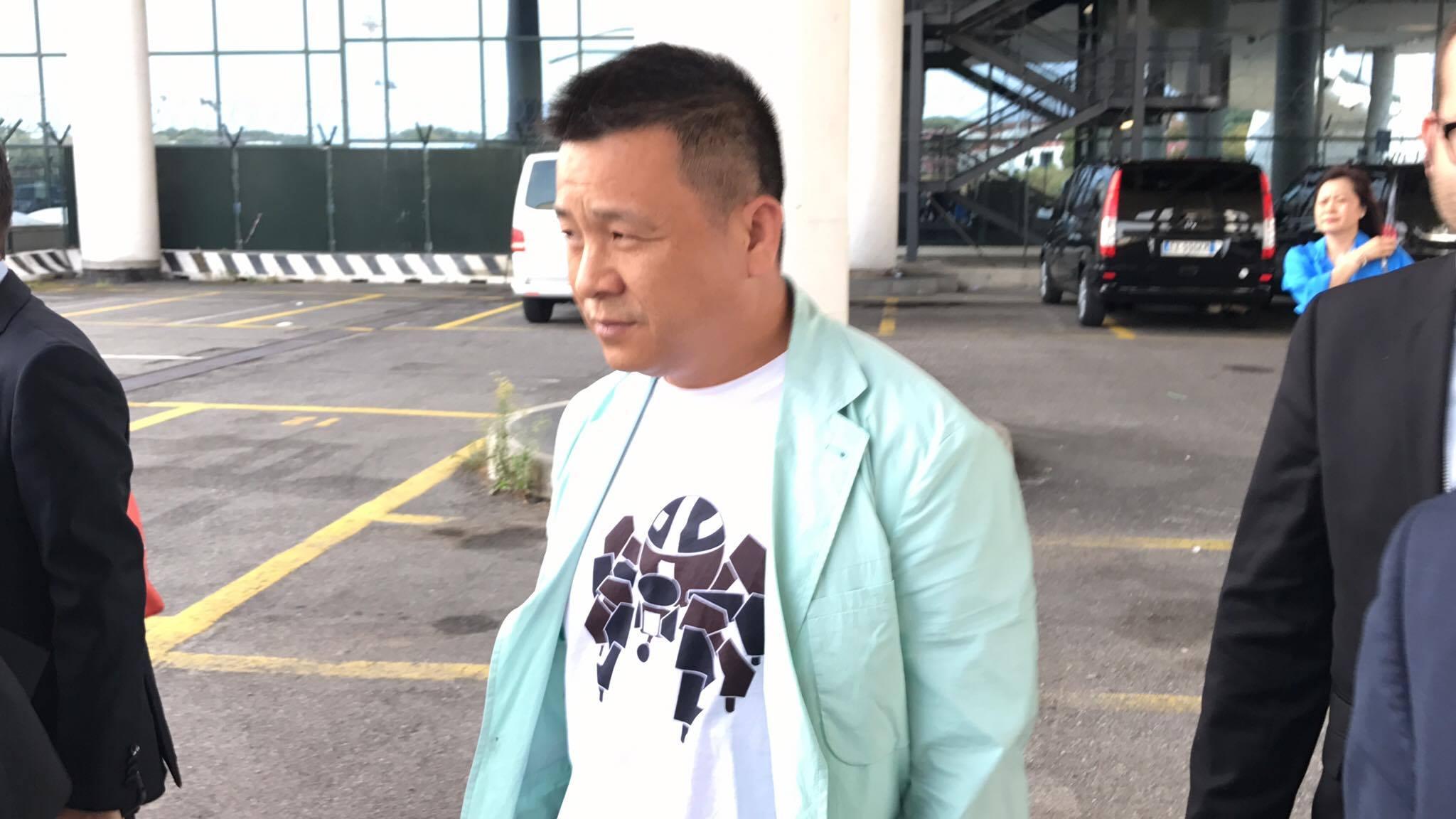

In sostanza, mentre era inseguito dai creditori in patria, il 48enne finanziere residente dal ’94 a Hong Kong chiudeva in Italia, sotto i riflettori di mezzo mondo, una delle più costose acquisizioni calcistiche della storia, accreditandosi (e accreditato) come un grande e ricchissimo imprenditore dai mille interessi. Ma molto riservato. La sua credibilità, storia e consistenza patrimoniale l’ha riassunta in un documento consegnato alle parti nella trattativa e fatto circolare dagli uomini di Li, anche di recente, senza modifiche. Tra gli asset fondamentali, oltre alle famose e fantomatiche miniere di fosfato, c’è anche l’11,39% di Zhuhai Zhongfu, detenuto tramite la cassaforte Jie Ande.

Occhio alle date: quella partecipazione era dal 2015 in pegno, cioè in garanzia, alla Jiangsu Bank a fronte di un prestito. Soldi mai più rimborsati, tant’è che nel maggio 2016 la banca fa causa alla holding di Li – a quel punto già insolvente – e il 7 febbraio 2017 il tribunale del popolo di Futian ordina che il pacchetto in pegno vada all’asta. Parte immediato il ricorso della holding Jie Ande. Intanto a Milano, il 13 aprile 2017, il cinese di Hong Kong chiude con Fininvest (600 milioni di plusvalenza consolidata) l’acquisto da 740 milioni del Milan, dopo aver fatto «girare» centinaia di milioni off-shore e con un prestito da 300 milioni (a tassi fino all’11% con scadenza 15 ottobre prossimo) del fondo americano Elliott.

A metà maggio, dall’altra parte del mondo, il tribunale respinge il ricorso della holding di Li (gestita da un prestanome) confermando la vendita coattiva a favore della Banca Jiangsu. A default conclamato a Shenzhen, il nuovo proprietario del Milan presenta a giugno in Lega Calcio le credenziali su onorabilità e solidità. Tutto a posto. Il Milan è iscritto al campionato, e parte una faraonica campagna acquisti da 200 milioni.

Sotto Natale, l’amministratore delegato del Milan, Marco Fassone, è a caccia di 3-400 milioni per rifinanziare il prestito da 300 milioni del fondo Elliott, quando il tribunale cinese fissa al 2 febbraio l’asta di giudiziale. Sennonché l’8 gennaio arriva un’altra tegola per il povero Li: a inseguirlo è la Banca di Canton, a cui non ha pagato i debiti, e che chiede la liquidazione per bancarotta della holding Jie Ande. Nel frattempo dall’Italia lo avvisano delle notizie di presunte inchieste per riciclaggio, poi smentite, sulla compravendita del Milan. Li rompe il silenzio e garantisce che tutto si è svolto “con la massima trasparenza, regolarità e correttezza”. A Shenzhen l’asta su Taobao del 2 febbraio viene rinviata, perché c’è la richiesta di liquidazione per bancarotta della Banca di Canton che si accavalla alle pretese risarcitorie della Banca di Jiangsu. A Milano è tutto tranquillo, perché in ogni caso “i soldi sono arrivati” e Li “ha rispettato tutti gli impegni”.

“Non abbiamo riscontrato nulla di pregiudizievole a carico di mister Li Yonghong che dispone di adeguate risorse finanziarie per realizzare l’operazione”, scriveva a Fininvest il suo advisor finanziario, Marco Samaja, capo di Lazard Italia. Oggi sappiamo che mister Li ha esibito sul tavolo della trattativa le credenziali di una sua società-cassaforte che era già da tempo insolvente. Ha barato? E può un oscuro finanziere, sconosciuto in Cina e altrove, che mai si è occupato di calcio neppure a livello amatoriale e che presenta tra i suoi “gioielli” una holding quasi fallita per pochi milioni non restituiti, impegnarsi da solo in un’operazione da un miliardo (campagna acquisti e aumenti di capitali compresi)? Non bisogna essere un banchiere della Rothschild per rispondere che non è possibile. Eppure lui ce l’ha fatta, con la Rothschild come consulente. E da Rothschild, dove è vicepresidente della controllata inglese, viene il consigliere di amministrazione del Milan Paolo Scaroni, ex numero uno di Eni ed Enel e buon amico di Berlusconi.

A questo punto i casi sono tre: Li è realmente molto ricco, finora ha tenuto nascosto il suo vero tesoro che forse non può far emergere e non paga i debiti perché è distratto; Li ha fregato tutti ed è un mitomane; Li è prestato a interpretare la parte in un gioco più grande di lui nel quale i soldi e le garanzie non sono suoi.